Tout savoir sur le changement d’assurance de prêt immobilier

Comparez et trouvez une assurance moins chère

7€

/mois Obtenir mon tarif

Lorsque vous avez contracté votre crédit immobilier, vous avez souscrit une assurance de prêt. Bien qu’elle ne soit pas obligatoire, la banque exige cette couverture afin de s’assurer que l’emprunt sera bien remboursé s’il vous arrivait quelque chose. Dans la plupart des cas, vous adhérez donc à l’assurance emprunteur que la banque vous propose, sans savoir qu’il est possible de faire une délégation d’assurance et de s’orienter vers un contrat moins cher en utilisant un comparateur assurance prêt immobilier.

Heureusement, vous pouvez changer d’assurance de prêt immobilier tout au long de votre crédit. Grâce au changement d’assurance emprunteur, vous pouvez économiser jusqu’à 15 000€ et obtenir de meilleures garanties.

Alors est-il facile de changer d’assurance de prêt ? Quelles sont les conditions pour faire un changement d’assurance de prêt immobilier ? Et quand faire sa demande ?

Peut-on changer d’assurance emprunteur ?

Oui, et à tout moment ! La loi Lemoine (2022) marque en effet un tournant et vous permet de changer d’assurance quand vous le souhaitez au cours de votre prêt, gratuitement et sans condition.

Explorer les offres du marché pour obtenir une meilleure assurance de prêt immobilier est possible si l’on trouve une couverture équivalente à celle proposée par la banque.

Si votre demande respecte l’équivalence des garanties, l’établissement prêteur ne peut ni la refuser ni modifier le taux de votre crédit.

Quel est l’intérêt de changer d’assurance de prêt immobilier ?

Le premier avantage à souscrire une assurance individuelle est de trouver une assurance emprunteur moins chère et de baisser vos cotisations.

Dans le cadre d’un emprunt immobilier, le coût de l’assurance est souvent sous-estimé alors qu’il constitue le deuxième poste de dépense le plus important après les intérêts. Accepter l’offre de prêt et l’assurance de la banque représente une solution rapide mais peu économique : ce type de contrat repose en effet sur la mutualisation des risques entre les emprunteurs. Il ne présente donc pas toujours le meilleur rapport qualité/prix, notamment si vous êtes jeune et en bonne santé.

En comparant les assurances de prêt immobilier, vous avez la possibilité de réduire votre prime d’assurance et de regagner du pouvoir d’achat. Pour un crédit effectué sur 20 ans, les économies réalisées peuvent atteindre 15 000€.

Le gain financier n’est pas le seul intérêt à changer d’assurance :

- obtenez de meilleures garanties à un prix équivalent ;

- bénéficiez du droit à l’oubli ou d’une meilleure couverture si votre situation a évolué depuis la souscription de votre emprunt (ex : vous ne fumez plus, vous n’exercez plus un métier à risque, etc.) ;

- renégociez les quotités d’assurance avec votre co-emprunteur.

Quel est le crédit à assurer ?

Changer d’assurance emprunteur avec la loi Lemoine

Une nouvelle loi d’assurance emprunteur, la loi Lemoine, vient couronner plus de 10 ans de travaux et simplifier les démarches de résiliation. Cette réforme a été déployée en deux temps :

- depuis le 1er juin 2022, les nouveaux emprunteurs peuvent changer d’assurance à tout moment ;

- depuis le 1er septembre 2022, la loi Lemoine s’adresse à tous les emprunteurs, y compris ceux ayant souscrit un prêt avant cette date.

Grâce à la loi Lemoine, vous pouvez demander un changement d’assurance de prêt immobilier sans être limité par la date d’anniversaire du contrat. C’est également le nouvel assureur qui prend en charge les formalités de résiliation de votre ancienne assurance.

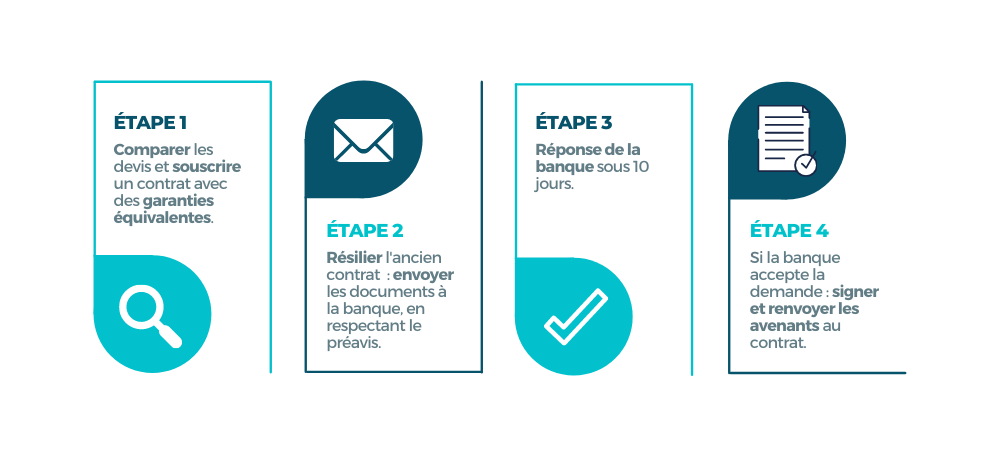

Comment changer d’assurance avec la loi Lemoine ?

1) Faites une comparaison d’assurance de prêt immobilier en vérifiant que le niveau de couverture répond aux exigences de la banque.

2) Procédez à la souscription du contrat.

3) Adressez à la banque votre demande de changement : lettre de résiliation, conditions générales du nouveau contrat et attestation d’adhésion. Elle dispose d’un délai de 10 jours ouvrés pour vous répondre.

4) En cas d’acceptation, elle rédige un avenant (gratuit).

Rappel des lois qui autorisent le changement d’assurance avant juin 2022

Les lois ont évolué depuis 2010 en faveur du consommateur afin d’ouvrir le marché à la concurrence et offrir plus de transparence.

La loi Lagarde

Cette loi est la première d’une longue série visant à libéraliser le marché de l’assurance emprunteur. Promulguée en 2010, la loi Lagarde autorise la délégation d’assurance avant la signature du crédit et permet la souscription d’une offre équivalente au contrat d’assurance de la banque.

La loi Hamon

Entrée en vigueur en 2014, la loi Hamon (ou loi consommation) va plus loin et donne davantage de droits à l’assuré. Vous pouvez désormais changer d’assurance emprunteur pendant 12 mois après la signature de l’offre de prêt. Les démarches sont gratuites et peuvent être menées à tout moment durant la première année.

La loi Bourquin

Une nouvelle évolution réglementaire intervient en 2018 avec l’amendement Bourquin : tous les contrats d’assurance emprunteur peuvent être résiliés et changés à échéance annuelle. L’établissement prêteur se doit de vous en informer avant la date d’anniversaire du contrat pour vous permettre d’exercer vos droits.

Quand changer d’assurance de prêt ?

Toutes les personnes détentrices d’un prêt immobilier peuvent faire une substitution d’assurance à tout moment grâce à la loi Lemoine.

Vous pouvez donc demander un changement d’assurance emprunteur sans contrainte de temps ! Pour ce faire, trouvez un contrat alternatif présentant des garanties équivalentes ou supérieures à l’ancien.

Envoyez ensuite une lettre recommandée avec accusé de réception à votre banque, en joignant les conditions générales de votre nouvelle assurance.

Les critères à respecter pour réussir sa substitution d’assurance

Remplacer son contrat groupe par un contrat d’assurance emprunteur alternatif est possible sous certaines conditions :

- vous devez respecter l’équivalence des garanties ;

- vous devez adhérer à votre nouvelle assurance de prêt immobilier avant de résilier votre contrat actuel, de façon à assurer une continuité dans la couverture de votre crédit.

Votre choix doit donc se porter vers une offre présentant au moins le même niveau de couverture que le contrat de la banque. Par exemple :

- si la banque exige la garantie dos/psy, votre nouvelle assurance individuelle devra elle aussi inclure cette garantie ;

- si elle impose un délai de franchise inférieur à 90 jours pour la garantie ITT, vous devrez aussi respecter ce critère.

Pour vous permettre d’identifier le niveau d’exigence attendu, l’établissement prêteur a l’obligation de vous remettre une fiche standardisée d’information (FSI). Ce document est indispensable pour faire un comparatif des assurances de prêt.

Pourquoi faut-il souscrire le nouveau contrat d’assurance de prêt avant de résilier le précédent ?

Souscrire une assurance emprunteur fait partie des conditions des établissements bancaires pour octroyer un crédit immobilier. Cette couverture leur garantit ainsi que l’emprunt sera remboursé en cas de décès ou d’invalidité de l’emprunteur. Votre prêt doit donc être couvert pendant toute sa durée, sans discontinuité.

C’est pour cette raison que vous devez obligatoirement souscrire un nouveau contrat avant de demander la résiliation de l’ancien.

Vous ne pouvez donc pas présenter un simple devis à la banque : votre demande sera automatiquement rejetée.

Comment choisir son assurance de prêt immobilier ?

Plusieurs éléments sont à prendre en compte pour choisir la nouvelle couverture de votre crédit :

- le taux d’assurance emprunteur (TAEA), qui détermine le montant de votre prime ;

- le niveau de garanties, qui doit être équivalent ou supérieur au précédent contrat ;

- les exclusions, qui peuvent être imposées au regard de certains risques aggravés de santé ou votre profession ;

- les délais de carence et délais de franchise, qui fixent le début de votre indemnisation en cas de sinistre ;

- le type d’indemnisation, qui peut être forfaitaire ou indemnitaire (la première option étant la plus protectrice).

Pour comparer facilement les offres, réalisez une simulation d’assurance emprunteur : gratuit et simple d’utilisation, notre outil vous permet de faire jouer la concurrence en quelques clics.

La banque peut-elle refuser votre demande de changement d’assurance emprunteur ?

A la réception de votre courrier de résiliation, la banque dispose de 10 jours ouvrés pour accepter ou refuser votre demande de changement d’assurance.

Dans le cadre d’un refus, elle doit impérativement motiver sa décision : en effet, elle ne peut refuser votre requête que si votre contrat ne respecte pas l’équivalence des garanties. Dans ce cas, elle doit détailler les garanties manquantes et le contrat initial est maintenu.

Si votre demande est complète et respecte bien les exigences de la banque, elle ne peut refuser votre demande de substitution.

Peut-on changer d’assurance après une renégociation de prêt ?

Renégocier son crédit permet d’obtenir un meilleur taux d’intérêt auprès de sa banque. Cette démarche permet de réduire ses mensualités de prêt mais n’impacte en rien l’assurance. Or, il serait dommage de ne pas en profiter pour renégocier votre assurance emprunteur.

Vous pouvez mener cette renégo en même temps que celle de votre crédit. Vous pourrez ainsi réaliser des économies puisque les cotisations seront basées sur les nouvelles conditions de votre prêt.

Rien ne vous empêche de faire jouer la concurrence en consultant d’autres assureurs : en changeant d’assurance, vous paierez moins cher votre prime puisque le tarif se base sur le capital restant dû, le taux du crédit et sa durée.

Comparez et changez d’assurance avec Hyperassur

Vous souhaitez bénéficier des avantages de la loi Lemoine et regagner du pouvoir d’achat ?

Hyperassur vous accompagne dans vos recherches d’assurance de prêt immobilier. Notre comparateur vous aide à identifier les meilleures offres d’assurance :

- complétez le formulaire en ligne en renseignant le montant de votre crédit, le taux, la durée…

- comparez jusqu’à 90 offres (April, Cardif, Malakoff Humanis, Generali…)

- demandez de devis sans engagement à des assureurs de confiance

- souscrivez la proposition la plus intéressante

Nos partenaires vous conseillent et vous garantissent un accompagnement personnalisé à chaque étape.

Standard

Premium variable (Generali)

en savoir +

Horizon

Premium constante (Prévoir-Vie)

en savoir +

Liberté

Premium variable (MNCAP)

en savoir +

Notre sélection d’assurance pour votre prêt immobilier – Retrouvez toutes nos offres sur le comparateur

Découvrez nos guides

- La délégation d'assurance de prêt immobilier

- Comment souscrire une assurance emprunteur moins chère ?

- La Fiche Standardisée d'Information (FSI) de l'assurance emprunteur

- Simulation assurance emprunteur : calculez le coût de votre assurance

- Que faire en cas de refus de substitution assurance emprunteur ?

- Assurance de prêt : comment vérifier l'équivalence des garanties ?