Les différentes garanties emprunteur

Comparez et trouvez une assurance moins chère

7€

/mois Obtenir mon tarif

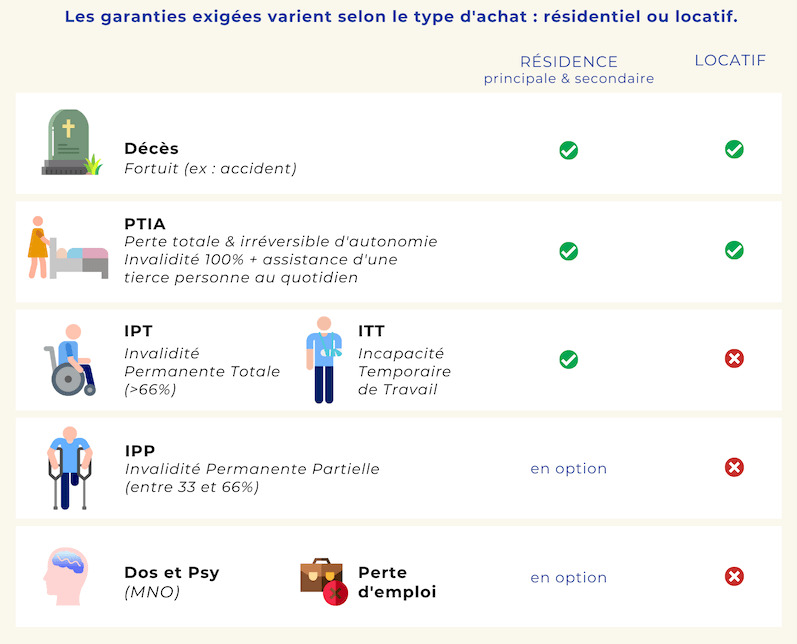

Les garanties d’assurance emprunteur exigées par la banque pour couvrir votre prêt immobilier dépendent du type d’achat (résidence principale ou investissement locatif) et de votre situation. Selon les garanties emprunteur souscrites, l’assurance peut prendre en charge le remboursement du prêt si l’un des risques assurés survient. L’assurance de prêt immobilier couvre notamment le décès de l’emprunteur et l’invalidité mais vous pouvez choisir des garanties plus étendues.

Quelles sont les garanties emprunteur ? Lesquelles sont obligatoires ?

Les risques couverts par la garantie emprunteur

Un crédit immobilier est souscrit pour de nombreuses années : certains accidents peuvent survenir au cours de cette période et empêcher l’emprunteur de rembourser sa dette.

Les garanties emprunteur peuvent alors prendre le relai et se substituer à vous, en prenant en charge vos mensualités de crédit ou en remboursant le capital restant dû à la banque si votre situation est irréversible.

Certaines garanties sont obligatoires pour l’emprunteur (assurance décès invalidité) alors que d’autres sont facultatives (perte d’emploi, dos/psy…).

Décès (DC)

La garantie décès est obligatoire dans tout contrat d’assurance emprunteur.

En cas de décès, l’assurance de prêt immobilier verse le capital restant dû au jour du décès à la banque prêteuse. Cette garantie emprunteur n’intervient que si la maladie ou l’accident ayant entraîné le décès ne fait pas l’objet d’une exclusion de garantie. Elle est également limitée dans le temps et vous couvre jusqu’à 80 ans en moyenne.

Perte totale et irréversible d’autonomie (PTIA)

La PTIA est l’invalidité la plus lourde. Une personne qui subit une perte totale et irréversible d’autonomie a besoin d’une tierce personne pour effectuer au moins 3 gestes du quotidien, à savoir se laver, se déplacer, se vêtir et se nourrir.

L’assurance du crédit prend en charge la PTIA jusqu’à 70 ans et rembourse le capital emprunté à l’établissement de crédit.

Les garanties emprunteur décès et PTIA sont obligatoires et suffisent dans le cadre d’un achat locatif.

Incapacité temporaire totale de travail (ITT)

Cette garantie d’assurance emprunteur vient compléter la couverture DC PTIA pour une résidence principale ou secondaire.

L’ITT intervient si vous êtes dans l’incapacité totale et continue d’exercer votre métier. Comme son nom l’indique, l’incapacité temporaire de travail est limitée dans le temps : cette garantie prend donc en charge vos échéances de crédit durant l’arrêt de travail, jusqu’à la reprise de votre activité professionnelle.

La garantie ITT s’accompagne de certaines limites liées notamment au délai de franchise, au type d’indemnisation ou à l’origine de l’accident (s’il faisait l’objet d’une exclusion ou non).

Invalidité permanente totale et partielle (IPT et IPP)

La garantie invalidité permanente totale (IPT) est elle aussi nécessaire pour assurer un achat résidentiel.

Dans ce cas-là, le taux d’invalidité est supérieur à 66% et vous empêche de reprendre votre métier ou toute autre activité rémunératrice.

Elle se distingue de l’invalidité permanente partielle (IPP) par le taux d’invalidité qui doit être compris entre 33 et 66% : vous pouvez alors reprendre une activité aménagée. Cette garantie emprunteur n’est pas toujours exigée par la banque.

C’est le médecin expert, mandaté par la compagnie d’assurance, qui détermine ce taux en fonction d’un barème combinant le taux d’invalidité fonctionnelle et professionnelle. Ce barème est défini dans les conditions du contrat d’assurance emprunteur et peut varier d’un assureur à l’autre.

Perte d’emploi (PE)

Réservée aux salariés en CDI, la garantie perte d’emploi assure une prise en charge après un licenciement si vous percevez des indemnités de chômage.

Ses conditions d’application sont très strictes et limitées : en général, vous ne pouvez en bénéficier qu’après un délai de franchise de plusieurs mois et sur une durée limitée.

Maladies non objectivables (MNO)

La garantie MNO est aussi connue comme la garantie dos/psy : elle couvre ainsi les pathologies dorsales et psychiatriques telles que les burn out, lombalgies, etc.

Les exclusions de garantie de l’assurance emprunteur

Un contrat d’assurance emprunteur comprend toujours des exclusions de garanties. Elles peuvent être de deux sortes :

- exclusions de garantie générales : si votre décès ou invalidité est lié à une guerre, une explosion nucléaire, un comportement fautif de votre part, etc. alors l’assurance de prêt n’intervient pas ;

- exclusions de garanties particulières : elles sont spécifiques à votre profil et dépendent des réponses à votre questionnaire de santé ou de votre profession (ex : exclusion d’une maladie).

Le rachat d’exclusion est toujours possible.

Les délais de carence et de franchise des garanties emprunteur

La plupart des compagnies d’assurance imposent un délai de carence à la souscription du contrat : durant cette période d’attente, vous ne pouvez pas bénéficier des garanties de l’assurance emprunteur. Il débute à la signature du contrat et peut durer plusieurs mois.

Veillez à ce que ce délai ne soit pas trop long afin d’être bien protégé.

Le délai de franchise doit également attirer votre attention car il conditionne votre indemnisation. Il démarre le jour du sinistre (ex : date de l’accident) : tant qu’il n’est pas révolu, vous ne pouvez pas être pris en charge.

Le rôle du questionnaire médical

Le questionnaire de santé est une étape indispensable pour adhérer à une assurance emprunteur. Par le biais de ce document, l’assureur vérifie votre état de santé général afin d’identifier des risques éventuels.

Vos réponses à ce questionnaire peuvent contribuer à limiter vos garanties d’assurance emprunteur. Par exemple, si vous déclarez avoir souffert d’un cancer il y a 4 ans, cette pathologie peut faire l’objet d’une exclusion.

Si la surprime est trop importante ou si les conditions d’assurance ne vous conviennent pas, vous pouvez toujours faire une délégation d’assurance de prêt. Les garanties du contrat choisi doivent toutefois être équivalentes à celles du contrat groupe de la banque.

La nouvelle loi d’assurance emprunteur (loi Lemoine) assouplit les règles de souscription. Désormais, le questionnaire médical n’est plus demandé aux emprunteurs dont le crédit est inférieur à 200 000€ et dont le remboursement intégral intervient avant le 60e anniversaire.

Choisir le niveau de garantie

Si vous avez un co-emprunteur, le niveau de garantie dépend des quotités choisies. Vous devez en effet définir la part du capital emprunté que chacun assure, c’est-à-dire le taux de prise en charge de l’assurance de prêt immobilier en cas de décès ou d’invalidité.

Le crédit doit être couvert à 100% minimum :

- Vous pouvez donc choisir d’assurer 50% par tête et l’assurance remboursera 50% du prêt si un aléa touche le co-emprunteur.

- Vous avez également la possibilité d’étendre le niveau de couverture à 100% par tête : l’assureur prendra alors en charge la totalité du crédit en cas de problème et le conjoint survivant n’aura plus rien à payer.

Dans le cas où vous empruntez seul, la couverture est automatiquement de 100%.

Le niveau de garantie peut varier par d’autres critères comme le mode d’indemnisation (forfaitaire, indemnitaire), les exclusions ou le délai de franchise.

Trouver les meilleures garanties d’assurance emprunteur

En comparant les assurances de prêt immobilier, vous êtes sûr de trouver les meilleures garanties pour assurer votre crédit. Vous avez en effet le droit de choisir votre assurance hors de la banque : on parle alors de délégation d’assurance.

Faire jouer la concurrence permet de réduire le coût de son assurance et d’étendre ses garanties. Cette alternative est particulièrement intéressante pour les emprunteurs présentant un risque aggravé de santé ou exerçant un métier dangereux.

Chaque assureur est en effet libre de fixer ses conditions : si le premier décide d’exclure une pathologie de vos garanties, le second pourrait l’accepter moyennant une légère surprime. Il serait dommage de passer à côté !

Depuis le 1er septembre 2022, vous pouvez également changer d’assurance de prêt et remettre en jeu vos garanties emprunteur à tout moment.

Foire aux questions

Quels sont les risques couverts par l'assurance emprunteur ?

Une assurance de prêt immobilier couvre les risques suivants : décès, perte totale et irréversible d’autonomie (PTIA), invalidité et incapacité totale de travail.

Quelles sont les garanties obligatoires pour une assurance de prêt ?

Les garanties minimales d’un contrat d’assurance emprunteur sont les garanties décès et perte totale et irréversible d’autonomie (PTIA). Dans le cadre d’un achat résidentiel, vous devrez compléter votre couverture avec les garanties IPT et ITT.

Quelle est la différence entre ITT et IPT ?

Découvrez nos guides

- Assurance de prêt : la prise en charge du crédit en cas de sinistre

- Qu'est-ce que la garantie IPP de l'assurance de prêt ?

- Assurance décès d'un prêt immobilier : comment fonctionne la garantie ?

- Assurance emprunteur : comment fonctionne le rachat d’exclusion de garantie ?

- Les exclusions de garanties d'assurance emprunteur

- Achat résidentiel ou investissement locatif : garanties obligatoires en assurance emprunteur

- La garantie MNO : Maladies Non Objectivables

- La garantie perte d’emploi (PE) en assurance de prêt

- La garantie ITT de l'assurance emprunteur

- Qu'est-ce que la garantie IPT d'assurance emprunteur ?

- Comprendre la garantie PTIA d'assurance emprunteur