Comparateur d’assurance emprunteur

Comparez et trouvez une assurance moins chère

7€

/mois Obtenir mon tarif

Hyperassur met son expertise à votre disposition pour trouver les meilleures assurances de prêt immobilier en 2025, en fonction de votre situation et du montant du crédit. Profitez de notre comparateur d’assurance de prêt gratuit pour faire jouer la concurrence et obtenir le meilleur taux. Vous pouvez réduire le coût de votre emprunt jusqu’à 15 000 euros* !

Notre comparateur d’assurance de prêt immobilier

L’assurance de crédit immobilier est obligatoire mais vous n’êtes pas contraint d’accepter le contrat de votre banque. Vous avez en effet la liberté de comparer les assurances de prêt, proposées par des assureurs alternatifs, pour trouver les meilleures garanties et économiser plusieurs milliers d’euros. Grâce au comparateur d’assurance de prêt immobilier, vous pouvez donc trouver une assurance emprunteur pas chère mais adaptée à vos besoins.

Avec notre comparateur en ligne, vous obtenez de nombreux devis d’assurance emprunteur en quelques minutes. Pour faire une simulation d’assurance emprunteur, il vous suffit de compléter notre formulaire : les questions posées permettent d’évaluer votre situation et de faire des propositions d’assurance adaptées à votre projet.

Munissez-vous des informations suivantes :

- Le montant de votre emprunt immobilier (ou le capital restant à rembourser), sa durée et son taux (et la date de début en cas de changement d’assurance).

- Pour trouver ces informations, vous pouvez consulter votre offre de crédit ou votre contrat de prêt si votre demande concerne un changement d’assurance emprunteur.

Notre comparateur d’assurance de prêt est totalement gratuit et les devis sont sans engagement. Vous obtiendrez ainsi plusieurs offres adaptées à votre profil et à votre projet immobilier, de la part des meilleurs assureurs du marché.

💡 Le saviez-vous ? La loi Lemoine facilite depuis le 1er septembre 2022 la souscription et la résiliation de l’assurance emprunteur. Vous pouvez désormais changer de contrat d’assurance à tout moment. Cette loi marque aussi la fin du questionnaire de santé si vous empruntez moins de 200 000€, remboursés avant vos 60 ans ! L’occasion de remettre en jeu votre contrat actuel, sans frais de résiliation.

Comparateur assurance prêt immobilier : économisez jusqu’à 15 000€

Notre équipe a sélectionné des assureurs partenaires de confiance, experts dans l’assurance de prêt immobilier, pour tous les profils d’emprunteurs. Nous comparons près de 90 formules proposées par différents assureurs comme April, Alptis, Cardif, MNCAP, CSF ou Simplassur. Vous pouvez ainsi obtenir vos devis gratuits et sans engagement en un clic.

Comparatif d’assurance pour un crédit de 200 000€ sur 20 ans :

Les offres présentées ci-dessous incluent a minima les garanties DC-PTIA, IPT et ITT.

| Assurance | Cotisation mensuelle | Coût total sur 20 ans |

|---|---|---|

|

11 € par mois | 2 744 € |

|

15 € par mois | 3 717€ |

|

18 € par mois | 4 417 € |

|

25 € par mois | 6 154 € |

*Simulations réalisées en janvier 2025 pour un salarié de 35 ans achetant sa résidence principale.

Les démarches liées au contrat d’assurance emprunteur sont simples. Comparer les assurances de crédit peut vous permettre de trouver des contrats répondant aux exigences de la banque mais moins chers (les démarches pour la souscription d’une assurance hors de sa banque sont gratuites). Les économies peuvent en effet atteindre plusieurs milliers d’euros selon votre âge et votre profil.

Comparateur assurance prêt immobilier : comment choisir son contrat ?

La banque propose systématiquement son assurance de crédit immobilier (“contrat groupe”) : les formalités sont plus simples mais les tarifs sont rarement compétitifs.

Depuis la loi Lagarde (2010), vous pouvez souscrire l’assurance emprunteur de votre choix avant la signature de l’offre de prêt (délégation d’assurance). Mais cette liberté s’accompagne de certaines obligations, à commencer par le respect de l’équivalence des garanties : la banque vous demande en effet de respecter un niveau de couverture minimum.

Voici nos conseils pour choisir le bon contrat dans le cadre d’une délégation d’assurance :

- Comparez les assurances pour trouver le meilleur rapport qualité prix.

- Pour un investissement locatif, seules les garanties décès / PTIA sont obligatoires, ce qui permet de payer moins cher l’assurance emprunteur.

- Prêtez attention aux délais de carence et de franchise (vous n’avez pas d’indemnisation durant cette période).

- Veillez au mode d’indemnisation : une indemnisation forfaitaire est souvent plus protectrice qu’une compensation indemnitaire.

- Attention aux exclusions de garanties.

- Enfin, si vous empruntez à deux, le choix de la quotité (part de capital couverte par chaque co-emprunteur) est important : l’indemnisation en cas de sinistre se fait à hauteur de la quotité choisie (entre 50 et 100%).

A quoi sert l’assurance de prêt immobilier ?

Le banquier exige que votre crédit immobilier soit couvert par une assurance de prêt et vous propose généralement de prendre son contrat groupe.

Aucune loi ne vous oblige à adhérer à une assurance de prêt pour protéger votre crédit immobilier mais cette garantie est en réalité incontournable. Cette assurance a pour but de rembourser la banque en cas de décès, d’invalidité permanente ou d’incapacité de travail de longue durée.

En fonction du contrat d’assurance souscrit, du nombre de co-emprunteurs et de la quotité, cette prise en charge peut être totale ou partielle. Si vous êtes plusieurs emprunteurs, le remboursement du crédit ou du capital restant dû se fait à la hauteur de la quotité d’assurance.

Les garanties de l’assurance emprunteur

L’assurance vous protège contre plusieurs risques :

- garantie décès : l’assurance rembourse le prêt (capital restant dû) à la banque.

- garantie PTIA (perte totale et irréversible d’autonomie) : remboursement du crédit (capital restant dû) si l’emprunteur n’est plus en capacité de travailler ni d’effectuer les actes du quotidien sans l’assistance d’un tiers.

- garantie IPT (invalidité permanente totale) : le prêt est soldé si l’emprunteur est invalide à plus de 66% et ne peut plus exercer d’activité professionnelle rémunérée.

- garantie IPP (invalidité permanente partielle) : le taux d’invalidité est ici compris entre 33 et 66%.

- garantie ITT (incapacité temporaire de travail) : prise en charge des mensualités de crédit si l’emprunteur ne peut plus travailler pour une durée limitée (accident, maladie).

En fonction de votre projet immobilier, certaines garanties de l’assurance emprunteur sont obligatoires et d’autres facultatives. Pour un achat locatif, seules les garanties DC et PTIA sont demandées.

Vous pouvez vous également ajouter une garantie MNO ou une garantie perte d’emploi.

Quel est le coût d’une assurance emprunteur ?

Le calcul du prix de l’assurance emprunteur tient compte de plusieurs facteurs liés au montant de votre prêt, votre profil (âge, risques médicaux et risques professionnels) et les garanties souscrites.

L’assurance de prêt immobilier que propose votre banque a également un coût plus élevé que celle d’un assureur alternatif. A titre d’exemple, les tarifs ci-dessous ont été obtenus sur notre comparateur pour un capital emprunté de 200 000€ sur 20 ans :

Vous avez 30 ans

10 € / mois

soit un coût de 2 609 € sur 20 ans

Vous avez 50 ans

36 € / mois

soit un coût de 8 787 € sur 20 ans

Vous avez 60 ans

68 € / mois

soit un coût de 16 465 € sur 20 ans

*Informations obtenues en janvier 2025 et données à titre indicatif, pouvant varier selon votre profil.

- Si vous empruntez plus de 200 000€ (ou 400 000€ à deux, couverts à 50% par personne), vous devez remplir un questionnaire médical : l’assureur vérifie votre état de santé et peut demander des examens complémentaires selon vos réponses. Attention, en cas de fausse déclaration, l’assureur peut majorer votre tarif ou résilier votre contrat.

- Si vous êtes chauffeur routier, pompier, policier, ouvrier du bâtiment, etc. vous vous exposez également à une surprime en raison de votre profession, qui présente plus de risques que la moyenne. Vos mensualités seront donc plus élevées.

Bon à savoir : la loi Lemoine (2022) s’applique depuis le 1er septembre 2022 et supprime le questionnaire à la souscription pour les emprunts de moins de 200 000€ entièrement remboursés avant 60 ans.

Comment changer d’assurance prêt immobilier ?

Vous ne pouvez résilier votre contrat d’assurance emprunteur qu’à condition d’en souscrire un autre : vous ne pouvez donc pas vous retrouver sans assurance si votre crédit est toujours en cours.

Le changement d’assurance de prêt a été simplifié grâce à la réforme prévue dans la loi Lemoine, promulguée le 28 février 2022 :

- Depuis le 1er septembre 2022, vous pouvez résilier à tout moment votre assurance de prêt et changer pour un contrat plus intéressant.

- Vous pouvez le faire quand vous le souhaitez, sans attendre une date d’anniversaire ni un engagement d’un an.

- La loi Hamon (2014) vous permettait de changer d’assurance à tout moment mais uniquement au cours de la première année de crédit, avec un préavis de 15 jours minimum.

- La loi Sapin 2 amendement Bourquin (2017) prenait ensuite le relai et autorisait la résiliation une fois par an, au moment de la date d’anniversaire du contrat, avec un préavis de 2 mois.

Si vous souhaitez d’abord tenter une renégociation avec votre assureur, nous vous recommandons de faire une simulation afin de connaître les offres, les taux et les conditions du marché. Vous pouvez obtenir des devis gratuits, nominatifs et sans engagement sur notre comparateur d’assurance de prêt : ce sont autant d’arguments de négociation !

- Vous avez décidé de vous tourner vers un assureur hors de la banque mais vous faites face à un refus ? Plusieurs lois sont là pour attester de vos droits et les situations de refus légitimes sont clairement définies.

- Aussi, la banque ne peut pas refuser votre demande de substitution d’assurance si vous avez respecté l’équivalence des garanties.

Comment assurer son prêt avec un risque de santé ?

Même si vous avez le droit de comparer les assurances emprunteur, c’est la compagnie d’assurances qui a le dernier mot et à qui il revient d’accepter ou non votre dossier. Selon votre situation, notamment sur le plan médical, il arrive que l’organisme ne puisse pas vous assurer à des conditions standards.

Si vous présentez un risque aggravé de santé (cancer, ALD, maladie chronique…), l’assurance pour votre crédit peut vous être refusée. Or, sans couverture, vous ne pourrez pas obtenir votre prêt immobilier.

Dans ce cas, la convention AERAS peut vous aider à assurer votre emprunt. Anticipez les démarches bien en amont et n’hésitez pas à prendre contact avec des associations pour vous accompagner dans votre projet. Un courtier en assurance emprunteur peut aussi vous conseiller et rechercher les meilleures offres pour votre profil.

La loi Lemoine facilite également vos démarches : si votre prêt est en-dessous de 200 000€ et que vous le remboursez avant votre 60e anniversaire, vous n’avez pas de questionnaire médical à remplir. L’assureur doit donc vous proposer un contrat standard, aux mêmes conditions que les autres adhérents.

*Rapport ACPR, 2018. Économies estimées entre 6 500€ et 15 000€ sur la durée du prêt.

Vos questions sur l'Assurance de Prêt Immobilier

Quelle est la meilleure assurance de prêt immobilier ?

April est un des leaders du marché et SimplAssur présente des tarifs très compétitifs. Pour trouver la meilleure assurance, gagnez du temps : comparez les offres en ligne et obtenez des devis gratuits et personnalisés.

Quand choisir son assurance prêt immobilier ?

Lorsque la banque émet son offre de prêt, elle vous soumet en même temps son assurance emprunteur. Elle a également l’obligation de vous remettre une fiche standardisée d’information afin de vous permettre de faire jouer la concurrence. C’est à partir de ce moment-là que vous pouvez rechercher votre assurance de prêt. Vous devez trouver un contrat avant la signature de l’offre de prêt.

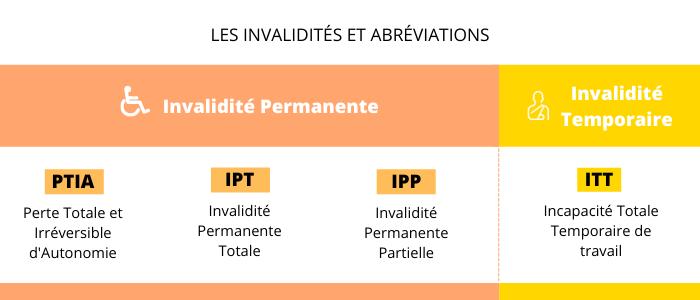

Que signifie PTIA, IPT, IPP en assurance de prêt ?

Ces abréviations désignent les garanties de votre assurance emprunteur :

- PTIA : Perte Totale et Irréversible d’Autonomie. Il s’agit du degré d’invalidité le plus haut. Vous n’êtes plus capable d’exercer au moins 3 des 4 actes du quotidien (se laver, s’habiller, se nourrir, se déplacer) sans l’aide d’une personne extérieure.

- IPT : Invalidité Permanente Totale. C’est la seconde catégorie d’invalidité (supérieure à 66%). Votre état est permanent et vous ne pouvez plus reprendre d’activité professionnelle.

- IPP : Invalidité Permanente Partielle. Le taux d’invalidité est compris entre 33 et 66%. Là aussi, votre état est stabilisé et ne vous permet pas de reprendre votre travail.

Le guide de l'assurance prêt immobilier

- Comment souscrire une assurance emprunteur moins chère ?

- Résiliation d'assurance emprunteur, questionnaire de santé : la loi Lemoine

- Tout savoir sur le changement d'assurance de prêt immobilier

- Simulation assurance emprunteur : calculez le coût de votre assurance

- Quelles sont les meilleures assurances emprunteur en 2025 ?

- Assurance emprunteur et cancer : quelles solutions ?

- Comment trouver la bonne assurance de prêt selon son profil ?

- Les différentes garanties emprunteur

- Le calcul de l'assurance de prêt immobilier

- Tout ce qu'il faut savoir pour faire un prêt immobilier