Comprendre la garantie PTIA d’assurance emprunteur

Comparez et trouvez une assurance moins chère

7€

/mois Obtenir mon tarif

Les garanties décès et PTIA de l’assurance emprunteur sont toujours couplées : elles constituent la couverture minimum et la banque les demande systématiquement. L’assurance PTIA, ou Perte Totale et Irréversible d’Autonomie, définit l’invalidité la plus lourde. Que couvre cette garantie ? Dans quels cas peut-elle être activée ?

Que signifie PTIA en assurance de prêt ?

La PTIA, ou Perte Totale et Irréversible d’Autonomie, est une forme d’invalidité grave qui survient suite à une maladie ou un accident. La personne est alors déclarée totalement inapte (physiquement ou mentalement) à exercer un travail ou une activité rémunérée. Cet état est définitif.

En outre, l’individu requiert l’assistance d’une tierce personne pour effectuer au moins 3 des 4 actes ordinaires de la vie courante : se laver, se vêtir, se nourrir et se déplacer.

Quels sont les critères pour bénéficier de la garantie PTIA ?

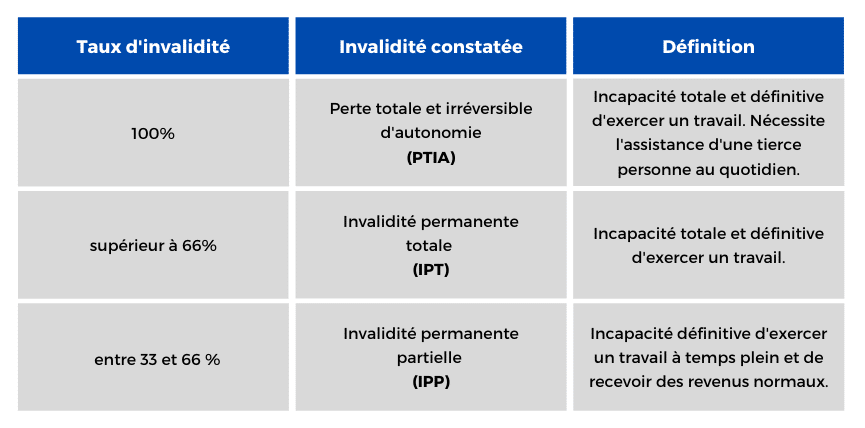

Tout d’abord, il existe plusieurs taux d’invalidité :

- 100 % : taux maximum qui correspond à la perte totale et irréversible d’autonomie (PTIA)

- supérieur à 66% : invalidité permanente totale (IPT)

- entre 33 et 66% : invalidité permanente partielle (IPP)

Pour que l’assurance PTIA entre en jeu, un médecin doit constater l’invalidité. La perte totale et irréversible d’autonomie empêche ainsi toute forme d’activité professionnelle et impose l’aide d’une tierce personne au quotidien.

Par ailleurs, la garantie PTIA en assurance de prêt immobilier ne couvre que les personnes en âge de travailler : elle s’applique donc aux personnes ayant moins de 65 ans. Passé cet âge ou une fois à la retraite, l’indemnisation cesse de fait.

La garantie PTIA en assurance emprunteur est-elle obligatoire ?

Avec la garantie décès, la garantie PTIA est présente dans tous les contrats d’assurance emprunteur. Elle est donc obligatoire.

L’emprunteur peut décider d’assurer volontairement tout ou partie des autres catégories d’invalidité. Dans ce cas, il est possible d’ajouter des garanties complémentaires au contrat d’assurance, moyennant une cotisation un peu plus élevée.

Dans la plupart des cas, la banque prêteuse propose de souscrire la garantie PTIA en adhérant à son assurance emprunteur. Or, les contrats groupe coûtent souvent plus cher car ils mutualisent les coûts et les risques.

En revanche, en choisissant un assureur indépendant, vous pouvez réduire le coût de votre assurance de prêt immobilier et de la garantie PTIA. Pour voir les tarifs et calculer les économies potentielles, utilisez notre comparateur assurance prêt immobilier en ligne, 100% gratuit et sans engagement.

Assurance PTIA : comment fonctionne l’indemnisation ?

Pour prétendre à une indemnisation, l’assuré doit avoir moins de 65 ans et ne pas être à la retraite. Pour commencer, il doit se soumettre à un examen médical : l’assureur mandate un médecin chargé de déterminer le taux d’invalidité. Ce dernier ne peut constater la PTIA que si l’état de santé de l’individu est stabilisé.

Si le médecin reconnaît la perte totale et irréversible d’autonomie, alors la garantie PTIA de l’assurance emprunteur peut entrer en application. La prise en charge peut s’effectuer de deux façons :

- en soldant totalement le crédit immobilier : elle rembourse le capital restant dû à la date de la constatation médicale.

- en prenant en charge les mensualités de crédit : si l’état de santé de l’emprunteur connaît une amélioration, alors l’indemnisation peut cesser.

Dans le cas d’un emprunt à deux, quelle indemnisation attendre ?

Si vous avez emprunté à deux, il faut se référer à la quotité définie pour chaque co-emprunteur.

- Si vous avez choisi de couvrir le bien à hauteur de 100%, par exemple 50% par emprunteur

En cas de PTIA, l’assurance ne prendra en charge que la part de l’emprunteur touché, en l’occurrence 50%. Le co-emprunteur devra continuer à payer sa part du crédit, à savoir 50%. - Si le bien est couvert à hauteur de 200%, par exemple 100% par emprunteur

En cas de PTIA, l’assureur remboursera la totalité du capital restant dû à la banque (100%). La personne en situation de PTIA et son co-emprunteur n’auront plus rien à payer et pourront conserver le bien immobilier.

Assurance emprunteur : quelles sont les exclusions de garantie PTIA ?

Comme tout contrat d’assurance, l’assurance de prêt immobilier comporte des exclusions de garantie : lisez attentivement les conditions générales de votre contrat afin d’en prendre connaissance.

L’assureur peut décider de ne pas couvrir certaines situations dans lesquelles la PTIA pourrait survenir. Parmi les plus courantes, on retrouve :

- l’exercice d’un métier à risque : policier, pompier, militaire, chauffeur…

- la pratique d’un loisir ou sport à risque : plongée, parachutisme, escalade, parapente…

Vous êtes concerné par les exclusions de garantie ?

L’assureur peut accepter de couvrir le risque mais il appliquera une surprime : vous paierez donc plus cher votre assurance de prêt.

Vous pouvez opter pour la délégation d’assurance, c’est-à-dire faire appel à un assureur autre que votre banque. Un contrat individuel est alors réalisé sur mesure, selon vos besoins et votre profil. Vous ferez des économies et ne paierez pas pour des risques ou des garanties qui ne vous concernent pas.

- Avec la garantie décès, la garantie PTIA est à la base de tout contrat d’assurance de prêt immobilier.

- Il s’agit de l’invalidité la plus lourde (100%). L’assuré ne peut plus effectuer seul au moins 3 des 4 gestes du quotidien.

- L’indemnisation est proportionnelle à la quotité choisie.

Foire aux questions

C'est quoi une PTIA ?

PTIA signifie Perte Totale et Irréversible d’Autonomie. Il s’agit de l’invalidité la plus lourde : l’individu ne peut plus réaliser au moins 3 gestes du quotidien sans l’assistance d’une tierce personne (se laver, se déplacer, se nourrir et s’habiller). Dans cette situation, la garantie PTIA de l’assurance de prêt peut entrer en jeu et rembourser votre crédit immobilier.

Quelle différence entre PTIA, IPT et IPP ?

La PTIA présente le taux d’invalidité le plus lourd, c’est-à-dire 100%, et l’assuré a besoin d’un tiers pour l’assister au quotidien. L’IPT, ou Invalidité Permanente Totale, correspond à une invalidité supérieure à 66% : l’assuré est autonome mais ne peut plus exercer d’activité lui procurant un salaire. Enfin, l’IPP, ou Invalidité Permanente Partielle, se définit par une invalidité comprise entre 33 et 66%. L’assuré ne peut travailler à temps plein, mais il peut avoir une activité aménagée. C’est le médecin-conseil de la compagnie d’assurance qui détermine votre taux d’invalidité, après consolidation de votre état de santé.

La garantie PTIA est-elle obligatoire ?

Oui, les garanties décès et PTIA sont toujours intégrées à l’assurance de prêt immobilier : il s’agit de la protection minimale. Si votre achat concerne un investissement locatif, ces deux garanties peuvent suffire. S’il s’agit d’un achat résidentiel, la banque exigera d’autres garanties en complément.

Plus d'infos sur les garanties

- Assurance décès d'un prêt immobilier : comment fonctionne la garantie ?

- Qu'est-ce que la garantie IPT d'assurance emprunteur ?

- Qu'est-ce que la garantie IPP de l'assurance de prêt ?

- La garantie ITT de l'assurance emprunteur

- La garantie MNO : Maladies Non Objectivables

- La garantie perte d’emploi (PE) en assurance de prêt

- Quelles sont les meilleures assurances emprunteur en 2025 ?