Le relevé d’information en assurance auto

Économisez 150 € en moyenne*

11€

/mois Obtenir mon tarif

Lors d’un changement de contrat d’assurance auto, votre nouvel assureur vous demande de fournir un relevé d’information. Ce précieux papier est indispensable pour souscrire une nouvelle assurance puisqu’il retrace votre historique d’automobiliste et vos potentiels antécédents : bonus malus, sinistres… Quelles informations comporte le relevé d’information automobile ? Comment l’obtenir ? Est-il obligatoire ? Explications.

Qu’est-ce qu’un relevé d’information en assurance auto ?

Le relevé d’information est un document qui mentionne tous vos antécédents de conduite depuis votre premier contrat d’assurance automobile.

Ce document doit couvrir a minima les 24 derniers mois d’assurance mais il peut aller jusqu’à 5 ans. Il recense plusieurs données importantes comme vos changements de situation, vos sinistres ou encore vos changements d’assureur.

Il incombe à votre assureur de vous délivrer un relevé d’information auto dans 3 situations :

- à chaque échéance annuelle de votre police d’assurance

- lors de la résiliation de votre contrat automobile

- sur simple demande de votre part

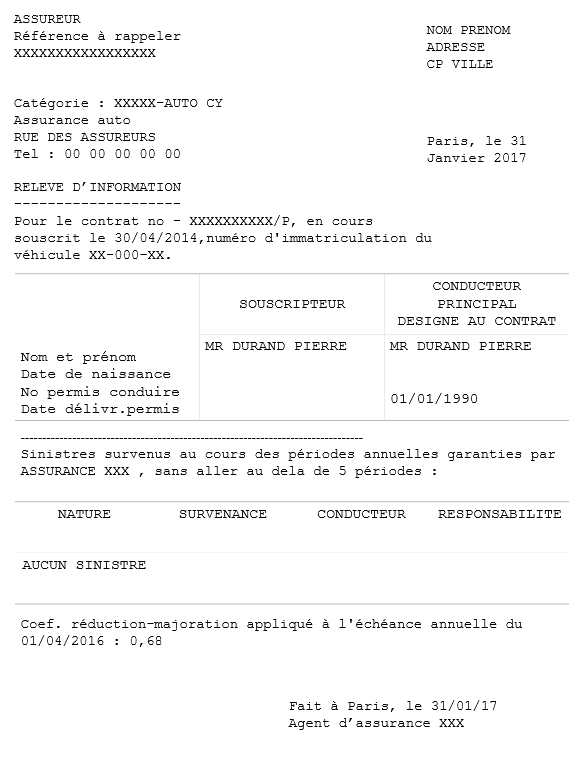

Il comprend les informations suivantes :

- Date de souscription du contrat ;

- Numéro d’immatriculation du véhicule ;

- Nom, prénom, date de naissance, numéro et date de délivrance du permis de conduire de l’assuré et de chacun des conducteurs désignés dans le contrat ;

- Nombre, nature, date de survenance et nom du conducteur responsable des sinistres survenus au cours des 5 périodes annuelles précédant l’établissement du relevé d’informations, ainsi que la part de responsabilité retenue ;

- Coefficient du bonus malus appliqué à la dernière échéance annuelle ;

- Date à laquelle toutes ces informations ont été arrêtées.

A quoi sert un relevé d’information ?

Le relevé d’information d’assurance auto est en quelque sorte votre curriculum vitae en tant que conducteur.

Dans le cadre d’un changement d’assurance auto, il permet à votre nouvel interlocuteur de connaître vos antécédents et d’en savoir plus sur le véhicule que vous souhaitez couvrir.

C’est pourquoi il s’agit d’un pré-requis pour finaliser votre nouveau contrat. En effet, toutes les informations comprises dans ce document sont utilisées pour évaluer votre profil de risque et calculer le prix de votre assurance auto.

C’est ici que le fait d’adopter une conduite responsable et de limiter le risque de sinistre prend toute son importance.

En effet, un conducteur malussé, lorsqu’il souhaite changer de compagnie d’assurance, peut se retrouver à payer une prime d’assurance auto conséquente par rapport à un usager dont le coefficient de réduction-majoration est optimal.

Bien entendu, les événements dont vous n’êtes pas responsables n’entrent pas en ligne de compte dans l’analyse de votre profil.

Au contraire, si aucun sinistre n’est recensé dans les dernières années, vous pouvez bénéficier d’un bonus sur votre prime d’assurance. Pour trouver la formule d’assurance automobile la plus adaptée à vos besoins mais aussi à votre bonus malus, utilisez notre comparateur d’assurance auto gratuit.

Trouvez la formule auto la plus avantageuse pour votre véhicule et économisez sur votre assurance automobile !

Quand demander un relevé d’information en assurance auto ?

Comme mentionné plus haut, votre assureur vous envoie automatiquement votre relevé d’informations actualisé tous les ans, à échéance du contrat. Il est également possible d’en faire la demande à tout moment et ce, même si vous ne prévoyez pas de résilier votre contrat auto.

En cas de résiliation de votre contrat d’assurance automobile, votre relevé d’information est édité automatiquement, que l’annulation de votre police d’assurance soit de votre fait ou de celui de votre assureur.

Dans le cadre de la loi Hamon, le précieux document est automatiquement transmis à votre nouvel assureur, qui se charge d’entamer les démarches de résiliation. Toutefois, vous pouvez demander à en recevoir un exemplaire par téléphone, en ligne depuis votre espace personnel ou bien par courrier.

Comment demander un relevé d’information ?

Sur demande par courrier ou téléphone à votre assureur, ce document doit vous être transmis gratuitement dans un délai de 15 jours conformément à l’annexe de l’article A 121-1 du Code des Assurances.

Et si un mail ou un simple coup de téléphone suffit la plupart du temps, voici toutefois un exemple de lettre que vous pouvez envoyer à votre assureur pour récupérer votre relevé d’information.

Madame, Monsieur, Je vous remercie de bien vouloir m’adresser le relevé d’information correspondant au contrat d’assurance n° (référence du contrat) couvrant le véhicule immatriculé (numéro d’immatriculation du véhicule) sous quinze jours, en application de l’article 12 de l’annexe à l’article A. 121-1 du code des assurances. Veuillez agréer, Madame, Monsieur, l’expression de mes salutations distinguées. (Signature) |

Le relevé d’information est-il obligatoire pour souscrire ou changer d’assurance auto ?

Non, il n’est pas obligatoire de fournir un relevé d’informations pour souscrire une assurance automobile et ce, dans deux cas :

- vous n’avez jamais été couvert en tant que conducteur principal ;

- vous n’êtes plus assuré depuis plus de 2 ans ;

- vous n’avez pas été assuré à titre individuel et rouliez à bord d’un véhicule de service dont l’assurance était prise en charge par votre entreprise.

Vous êtes donc considéré comme un conducteur sans antécédents : le calcul du bonus-malus est alors égal à 1.

En revanche, sachez qu’un conducteur sans antécédent ne bénéficie d’aucun avantage auprès des compagnies d’assurance puisqu’il n’a pas de bonus. On lui attribue de fait le statut de jeune conducteur, un profil considéré à risques pour les compagnies d’assurance.

Néanmoins, il est possible de souscrire une assurance sans relevé d’information à prix raisonnable en fournissant des preuves de vos antécédents de conduite, notamment si vous n’avez pas été assuré depuis deux ans ou si vous étiez couvert en tant que conducteur secondaire.

Autrement, sachez qu’il existe des contrats d’assurance auto spécifiques pour les jeunes conducteurs. Certes, les tarifs sont plus élevés qu’une police d’assurance classique mais vous bénéficiez d’une couverture avantageuse malgré votre profil.

Nos guides assurance auto

- Comment connaître son bonus-malus d'assurance auto ?

- Le bonus est-il rattaché au conducteur ou au véhicule ?

- Bonus 50 à vie : c’est possible ?

- Le bonus-malus s’applique-t-il au conducteur secondaire ?

- Assurance auto : peut-on s'opposer à un malus ?

- Quels sinistres ont une influence sur le bonus-malus ?